恐惧榨干流动性 本轮调整是如何开始和结束的?

第三财经网 2025-05-12 17:34 1065

宏观市场

在EMC Labs五月简报中,我们指出“……可以对六月的行情抱有继续反弹的期待,相信市场会在中旬之前尝试给出答案”。

反弹如期而至!在6月15日短暂跌破上升通道线下沿之后,BTC迅猛反弹。6月15~23日,9个交易日反弹14.44%,将4月中旬以来持续两个月最高36%的跌幅一举收复。

整个6月,BTC开盘于27210美元,最低跌至24800美元,最终收于30472美元,成交量略有放大。

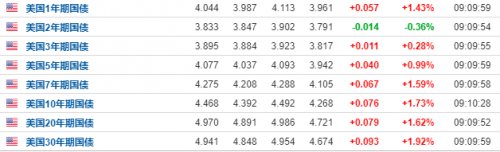

基于就业市场的强劲表现,美联储方面在六月发表鹰派言论,暗示下半年有可能进行两次加息以压制通胀回归正常水平。在资本市场方面,加息暂停之后美国股市围绕AI概念股展开凌厉攻势,推动纳指和道指持续反弹。可以说,无论是体现经济趋势的就业指标,还是体现资本趋势的股市指标,美国的表现都非常强劲。市场似乎暂时遗忘了传说中的经济衰退。

大出清之后,2023注定成为BTC的强势反攻之年。上半年,BTC开于16541,收于40472美元,半年录得84%的涨幅,大幅跑赢纳指34%的反弹幅度,且月线实现5阳包一阴,强劲反弹的态势得以保持!

加密市场趋势

从压力线来看,BTC回到箱体上沿压力位31000美元附近,也就是4月中旬曾经试探的上沿。

从趋势线来看,上升中轨从4月中旬的26000美元,已经上行至30000美元。虽然有6月中旬一两天出现假跌破但被迅速收回,上升通道保持得很好。

EMC Labs Emergence Engine引擎判定1月BTC进入“修复期”,1月开始的反弹,我们定义为场内资金补库存的修复行情。

1月8日~3月10日,为第一波反弹。

3月11日~6月14日,为第二波反弹。

6月15日起,BTC正式开启第三波反弹。

补库存反弹至一定高度,如2月中旬的25000美元、4月中旬的31000美元,市场参与主体开始产生分歧,或锁定利润,卖出立场,或志存高远,继续持有。

这种分歧形成了2~3月和4~6月两次回撤调整,调整幅度分别达到26%和20%。

两次调整,对底部买入的廉价筹码进行了清洗。

我们深入最近一次持续两个月的调整行情来看——

美区是本次清洗最大的输家。至6月15日时,他们丢失了接近5%的仓位。这背后是美股AI概念股持续反弹对资金形成虹吸效应,压力来自SEC对Binance、Coinbase的诉讼以及几个知名POS公链项目为证券的指控。

这些事件系推动美区市场参与者持续减持的根本原因。而当减持者们注意到SEC的打压告一段落,而贝莱德等老牌金融机构继续推进BTC ETF申请时,开始迅速停止减持并回补仓位。这一回补直接推动BTC在一周多的时间里收复了两个月来的所有失地。

强弱博弈

对于市场周期来说,强弱手的博弈是底层市场结构。对于本轮调整来说,也不例外。

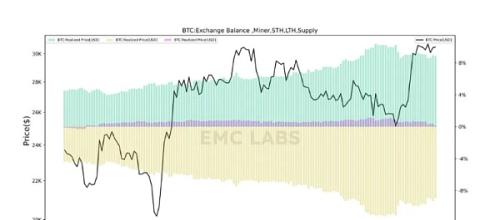

本轮调整期间,弱手卖飞了24.07万枚以上的BTC,即使在反弹之后进行回补,仍然丢失了18.56万枚BTC。

而强手持续增持,BTC持有量由4月14日的1414.77万枚增加到6月30日的1445.33万枚,增加了30.56万枚的持仓。

CEX交易所存量BTC继续流出,期间流出共计接近5万枚。

加密市场周期是强弱手在时空范围内交换BTC的游戏。在上升期到来之前,强手会持续增仓,而弱手会持续减仓。因为强手习惯于低频交易,而弱手习惯于高频交易,所以在上升期到来之前,通过价格震荡,弱手持仓持续流入强手手中现象的本质是——流动性被持续吸收。

这种吸收在熊市便已开始,并在熊市底部和修复期持续进行。1月以来发生的两次调整,便是流动性吸收游戏的两次具体演绎。

供应趋势

透过链上数据,我们可以统计不同市场参与主体的成本结构。

强手和弱手,在市场的不同阶段,采用不同的策略参与市场。

在我们判定的“修复期”,也就是目前市场所处的阶段——

下跌,当价格低于成本时,强手往往选择继续增持,而弱手选择不断投降。

上涨时,当价格高于成本后,弱手经常会止盈卖出,而强手往往会继续持有。

6月15日之后,BTC强力反弹,截止目前强弱手均处于盈利状态。市场的平均盈利水平,由6月14日的27%大幅提升,细看利润结构——强手达到48%,弱手为11%左右,强手持有更高比例的利润。

在修复期,主要卖出力量来自弱手,与4月14日相比,目前市场所处的30000美元,卖出压力大大下降,因为更多的筹码流入了强手手中。

因此,EMC Labs判断市场在震荡之后,BTC大概率选择上行,或在7月突破31000美元的箱体压制。

产业动态

打通合规市场,尤其是打通通往老钱的道路,仍然是BTC的最强叙事。

本轮市场的调整,起于SEC对Binance、Coinbase的诉讼和对Cardano、Polygon、Solana等POS公链代币证券的判定。最终来自亚洲的购买力吸收了美洲的抛压,听过调整后市场完全消化了这些负面消息。而贝莱德等老牌机构提交BTC ETF申请的消息,提振了市场信心,让人们愿意相信——SEC并非也不能否定加密资产市场。

SEC打击的另一个市场反应是POW矿币得到了市场存量资金的关注,LTC、BCH等既无证券嫌疑,还在灰度等为老钱打造的资产包内的标的得到了场内资金的关注,短期迎来巨大涨幅。

另外一个值得关注的趋势是DEFI蓝筹项目,如COMP、AAVE等似有启动迹象,这些项目在2020年夏天照亮了上轮牛市的起点。经过大幅下跌之后,筹码集中度提升,团队在积极筹划新业务。DEFI是加密资产市场的底层叙事,值得持续关注。

结语

获利盘锁定收益以及SEC对加密资产市场的大家,共同造就了长达两个月的调整。卖出方主要来自弱手和美洲区的交易者。36%的调整,非常充分,几十万枚BTC进行了易手。

我们注意到强手的持币规模正在持续扩大,持币意志仍在继续加强。

在此,我们维持市场“复制”2016年行情的判断,接下来市场将继续震荡以令弱手交出更多筹码,中期将在恐惧交织希望的暧昧中持续上行,迎接牛市的到来。